その他の税金

その他の税金 意外と奥が深い印紙税〜契約書編〜

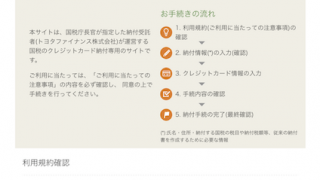

領収書だけでなく、契約書にも貼らなくてはいけない収入印紙。領収書にかかる印紙税についての記事の続編として、今回は契約書にかかる印紙税についてみていきたいと思います。

その他の税金

その他の税金  その他の税金

その他の税金  起業・独立

起業・独立  起業・独立

起業・独立  法人・個人共通

法人・個人共通  法人の節税

法人の節税  法人の節税

法人の節税  法人の節税

法人の節税  法人・個人共通

法人・個人共通  税金についてあれこれ

税金についてあれこれ  法人税

法人税  起業・独立

起業・独立