フリーランス、自営業者など、会社を設立せずに事業をおこなっている個人を「個人事業主」といいます。

さて、個人事業主の節税対策には、どのようなものがあるのでしょうか?

個人事業にかかってくる税金としては、所得税、住民税、消費税などがありますが、ここでは、主に所得税の確定申告に焦点をあててみていきたいと思います。

節税対策のタイプは2つ

節税には、大きく分けて2つのタイプがあります。

- お金が出ていかない節税

- お金が出ていく節税

それぞれのメリットは当然「節税」ということになりますが、デメリットとしては、

- 「お金が出ていかない節税」・・・手間がかかる(ex.申請書の提出、帳簿など)

- 「お金が出ていく節税」・・・手元にお金が残らない

が、あげられます。

これから節税をしていこうというのであれば、まずは「お金が出ていかない節税」をしっかりやっていくことが大事です。

お金が出ていかない節税

まずは「お金が出ていかない節税」をやり切りましょう。

・青色申告

「青色申告」を選択すると、様々な税金上の優遇措置を受けることができます。

どうすればその優遇措置を受けることができるのか?

受けるための条件は以下の2つです。

- 青色申告承認申請書を提出する。

- 会計ソフトを使用して経理をする。

青色申告承認申請書には提出期限があるので気を付けましょう。

【青色申告承認申請書の提出期限】

業務を開始した日から2ヶ月以内に、管轄の税務署に提出。

(1/1〜1/15に業務を開始した場合には、3/15が提出期限となります。)

・青色申告による節税の具体例

青色申告の特典(優遇措置)の中で、お金が出ていかない節税は次のとおりです。

- 最大65万円の所得控除

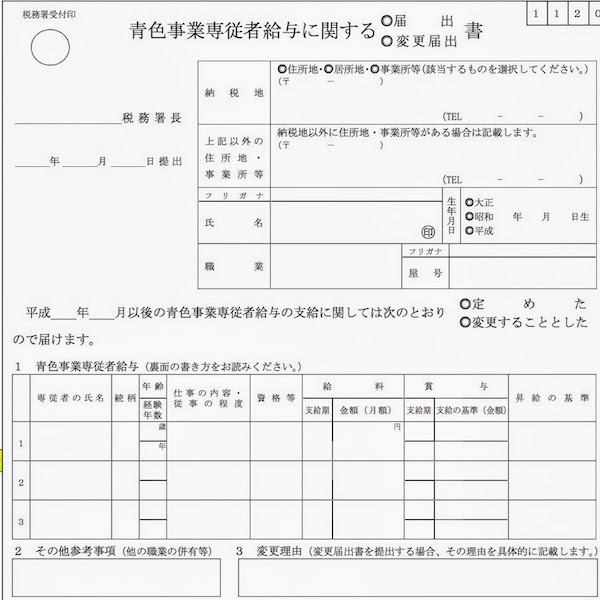

- 配偶者に支払った給料を経費計上

- 損失の翌年への繰越

- 貸倒引当金の計上

- 試験研究を行った場合の所得税額の特別控除

- 中小企業者が機械等を取得した場合の所得税額の特別控除

- 雇用者給与等支給額が増加した場合の所得税額の特別控除

2の「配偶者に支払った給料を経費計上」については、経理上はお金が出ていきますが、実際は同じ家計の中での移動にすぎないので、あえて「お金が出ていかない節税」のカテゴリーに入れました。

5〜7に関しては、スモールビジネスを営む個人事業主には、適用する機会はあまりないかも知れません。

しかし、

- 製品の製造に関する試験研究をしている

- 技術の改良・考案・発明に関する試験研究をしている

- わりと高額な機械装置を購入した

- 人を雇った

などがあった場合には、適用できる可能性があります。

お金が出ていく節税

最終的にどのくらいの所得になるのかを予想しつつ「お金が出ていく節税」をやる

最終的にどのくらいの所得になるのかを考慮に入れつつ、必要な分だけ「お金が出ていく節税」を実行に移していきましょう。

一時的にお金は出ていってしまいますが、この「お金が出ていく節税」のうちのいくつかは、あとから戻ってくるタイプのものです。

・経費はもれなく計上

事業に関する経費はもれなく計上しましょう。

事業のために借り入れをしているのであれば、その利息も経費です。

青色申告を選択していれば、30万円未満の備品も全額経費計上できます。(原則では、減価償却費として数年にわたって経費に入れていくことになります。)

家賃、携帯電話代、インターネット代、水道光熱費、車両関連費(ガソリン代、車検代、減価償却費など)については、事業部分とプライベート部分にあん分し、事業部分のみ経費に入れることができます。

・倒産防止共済

国が運営する共済制度で、掛金が全額経費となります。

一定の条件を満たせば、100%掛金は戻ってきます。

最大480万円の経費を作ることが可能です。

・小規模企業共済

倒産防止共済と同様、国の共済制度です。

個人事業主の退職金積立制度で、掛金全額が所得控除の対象となります。

目的が退職金積立制度なので、20年以上納付し続けないと元本割れをしてしまうという特徴があります。

・医療費

その年に支払った医療費が、10万円を超えた場合は、その超えた金額が所得控除の対象となります。

ご自身の分の医療費だけでなく、ご家族の分も対象となります。

病院や薬局のレシートや領収書は、捨てずに取っておきましょう。

・生命保険料

生命保険に加入しているのであれば、その保険料の額に応じて所得控除を受けることができます。

その計算には、毎年10月頃に保険会社より送られてくる「控除証明書」が必要となります。

捨てずに保管しておきましょう。

・社会保険料

国民健康保険や国民年金などは、その年に支払った保険料の全額が、所得控除の対象となります。

国民年金については、生命保険と同様、郵送されてくる「控除証明書」が必要となります。

国民健康保険については控除証明書が送られてくることはなく、自分で集計して申告することになります。

支払った金額がわからない場合は、市役所や区役所に問い合わせれば教えてくれるはずです。

国民健康保険も国民年金も、「その年に支払った保険料」が対象なので、本来は去年の分だけど遅れて今年支払った保険料も対象となります。

・寄付金

例えば、ふるさと納税があります。厳密に言えば、節税ではなく税金の前払いといえるものですが、返礼品があるので結果としてはお得なものとなります。

是非ふるさと納税にチャレンジしてみてください。

最後に

所得税が安くなれば、住民税も安くなる

所得税も住民税も所得に対して課される税金です。

所得とは、売上などの収入から経費を差し引いた額になります。

「所得=収入−経費」の算式で求められます。

所得税も住民税も、この所得に税率をかけて求めた税額を支払うこととなります。

よって、所得税が安くなれば、当然住民税も安くなります。

何はともあれ青色申告

何はともあれ、まずは青色申告承認申請書の提出です。

業務を開始した日から2ヶ月以内に、管轄の税務署に提出しなければなりません。

(1/1〜1/15に業務を開始した場合には、3/15が提出期限となります。)

まとめ

| お金が出ていかない節税(青色申告の特典) | お金が出ていく節税 |

|

|

カテゴリー